公的年金等の源泉徴収事務における留意事項

横瀨愛菜

税務・会計本コラムの内容は、執筆時点での法令等に基づいています。また、本記事に関する個別のお問い合わせは承っておりませんのでご了承ください。

令和7年分の公的年金等の源泉徴収について

令和7年分の公的年金等(※確定給付企業年金法の規定に基づき支給される年金等を除きます。以下同じです。)については、支払者が令和7年12月の年金支払時に、改正後の一定の基礎的控除額(注1)を用いて、1年分の所得税額を再計算し、これまでに源泉徴収した税額との差額を精算することとなります(注2・3)。

この精算の結果、受給者に還付すべき金額が生じた場合には原則として公的年金等の支払者がその還付金を支払います。

また、公的年金等の受給者が令和7年分の所得税について、次のいずれかに該当する場合には、原則として確定申告を行う必要があります。

・特定親族特別控除の適用を受ける場合

・扶養親族等の所得要件の改正により、新たに扶養親族等の要件を満たすこととなった

親族に係る扶養控除等の適用を受ける場合

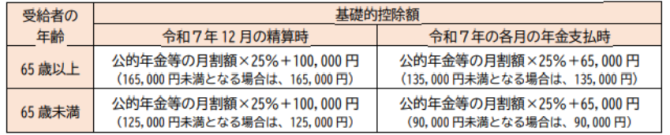

(注)1 令和7年分の公的年金等の源泉徴収税額の計算に用いる基礎的控除額は、次の表のとおりです。

(注2)令和7年12月に公的年金等の支払いが行われず、支払者による上記の精算が実施されなかった

場合であっても、令和7年分の公的年金等について源泉徴収された税額があるときは、受給者

が確定申告書を提出することにより精算を行うことができます。

(注3)令和7年分の所得税における基礎控除額は、合計所得金額に応じて異なります。しかし、公的

年金等の源泉徴収において令和7年12月に行う精算の際に適用する基礎的控除額は、(注1)の

とおり、公的年金等の収入金額にかかわらず一律で計算することとされています。そのため、

以下の方に該当する場合で、精算後も年間の源泉徴収税額が残る場合には、

確定申告書の提出により還付を受けられる可能性があります。

・合計所得金額が 88万円を超え132万円以下 の方 ※1

※1 該当する方の目安

・65歳以上の方

公的年金等の収入金額が 198万円超~242万円以下 の場合

・65歳未満の方

公的年金等の収入金額が 154万1円超~212万6,667円以下の場合なお、年の途中から公

的年金等の受給を開始した方など、収入金額が上記範囲外であっても該当する場合があります。

※2 公的年金以外の所得がある場合

公的年金等以外に所得がある場合は、それらの所得も加味して基礎控除額や所得税額を算定します。

参考資料 https://www.nta.go.jp/publication/pamph/gensen/0025004-025.pdf

確認日:2025年10月23日

著者紹介

- 税務会計コンサルティング部 税務会計1課

最新の投稿

- 2025年11月14日年末調整公的年金等の源泉徴収事務における留意事項

- 2025年9月4日給付金教育訓練休暇給付金の税務上の取り扱いについて~令和7年10月1日開始~