自社株贈与の注意点

弓削 貴裕

リスクマネジメント本コラムの内容は、執筆時点での法令等に基づいています。また、本記事に関する個別のお問い合わせは承っておりませんのでご了承ください。

後継者が決まり、株価が上がる前に事業承継対策として後継者に贈与するケースが多いのではないでしょうか。

後継者が一定割合以上の株を持つことで、承継後の経営を安定させる意味でも、事前に贈与する意味は大きいと思われます。

しかし、後継者がお子様で、かつ後継者に兄弟姉妹がいる場合は、注意が必要です。

今後高くなると予想される自社株を価値の低い時に贈与し、後継者は会社の発展の為に力を注ぎ、株価が高くなったとします。

そんな中先代のお父様が亡くなられた場合、事前に贈与した自社株はどう扱われるのでしょうか。

後継者「事前に贈与してもらっておいて良かった。相続問題は解決しているのだから」

と考えるのが一般的でしょう。

しかし、ここに大きな問題が起こりうるのです。

それは、「遺留分」の計算をする上で、事前に贈与した自社株は「相続時の時価」で評価されると考えられています。

????

例)

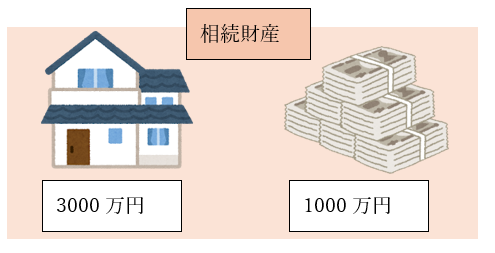

相続財産:自宅3000万円 現金:1000万円

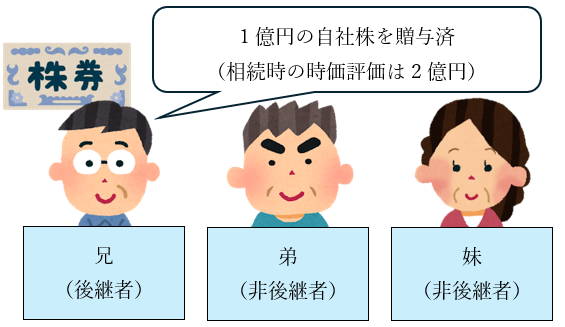

後継者への自社株贈与:1億円 相続時の自社株評価(時価):2億円

相続人:後継者(兄)、非後継者(弟)、非後継者(妹)

兄の認識:自社株は事前にもらっているので、自宅と現金を3人で分けよう

弟と妹 :兄は事前に自社株をもらっている、自宅と現金は私たちのものだ

となります。

しかしそれにも疑問を感じた弟と妹は、専門家に相談することに。

専門家:事前に贈与された自社株の時価を確認しましょう。遺留分を検討しましょう。

弟と妹:????

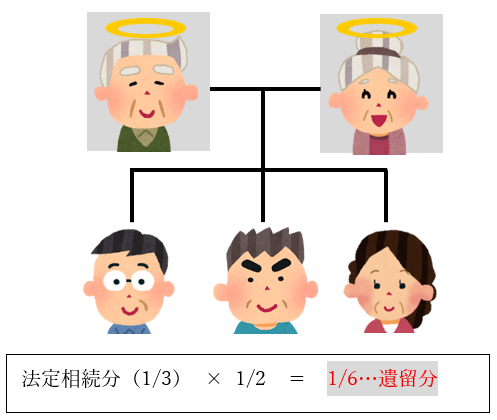

遺留分:法定相続人(兄弟姉妹以外)に最低限保障された遺産取得分です

この場合、3人の子供たちの遺留分はそれぞれ全体の1/6となります。

つまり、

自宅(3000万円)+現金(1000万円)+自社株(1億)=14000万円 に対し1/6ですから、一人当たり2333万円となり、妹や弟は多く相続している兄に請求できるのです。

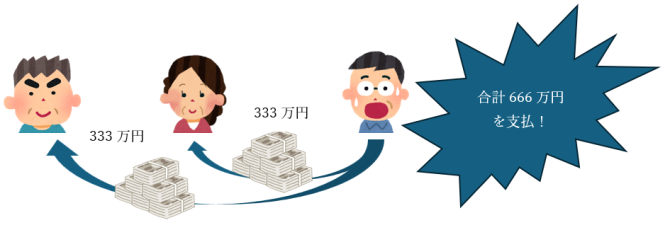

つまり兄は、自宅と現金を受け取れず、尚且つ合計666万円を妹と弟に支払う必要があります。

しかし問題は更に大きく、自社株は当時1億円の評価でしたが、相続時の時価評価で計算されるとすると、

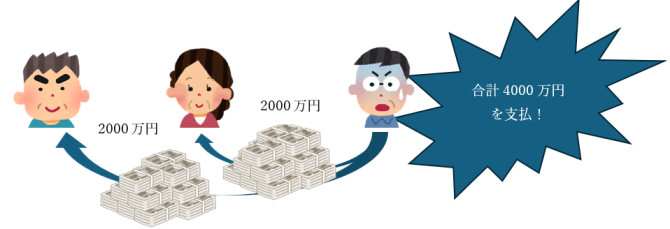

自宅(3000万円)+現金(1000万円)+自社株(2億)=24000万円となり、その1/6がそれぞれの遺留分と考えられるので、弟妹の遺留分は、4000万円ずつとなります。兄は弟妹に対し、自宅と現金を渡した後さらに合計4000万円を支払わなければならないのです。

自社株を贈与してもらったあと、会社の発展に貢献した兄は、自分の首を絞めることになるかもしれません。

この後の兄弟仲はどうなるか、想像に難くないでしょう。

ご自身のお子様を後継者としてお考えで、かつその後継者に兄弟姉妹がおられる場合は、事前に検討しておく必要があります。

ご不安を感じた方はどうぞご相談くださいませ。

著者紹介

- 経営プランニング部 部長

最新の投稿

- 2025年9月26日自宅火災自宅の火災が隣家に延焼したらどうする?

- 2025年6月10日事業承継自社株贈与の注意点

- 2024年12月11日自動車保険自動車保険改定2025

- 2024年9月6日変動金利クリニック経営と変動金利上昇