ふるさと納税のワンストップ特例期限に間に合わなかった人へ

江口 貴之

税務・会計本コラムの内容は、執筆時点での法令等に基づいています。また、本記事に関する個別のお問い合わせは承っておりませんのでご了承ください。

2025年分のワンストップ特例の期限は2026年1月10日(土)必着です。

しかし、期限に間に合わなかった方も確定申告をすれば控除を受けられるのでご安心ください。

今回はワンストップ特例の仕組みと確定申告について説明いたします。

- ワンストップ特例制度とは?仕組みを簡単におさらい

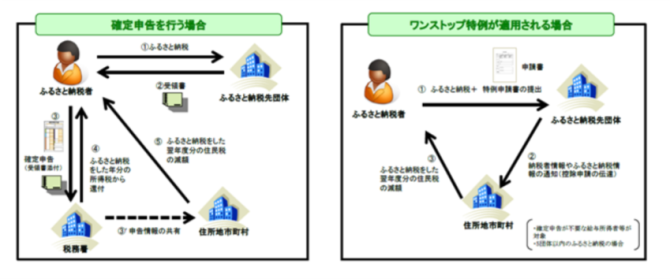

ふるさと納税で利用できる「ワンストップ特例制度」とは、

確定申告をしなくても住民税の控除を受けられる仕組みです。

本来、ふるさと納税による寄付金控除を受けるには確定申告が必要ですが、

次の条件をすべて満たしていれば、確定申告を省略できます。

・確定申告が不要な給与所得者であること

・1年間のふるさと納税先が5自治体以内であること

・各自治体に「ワンストップ特例申請書」を提出していること

・申請書の提出期限が翌年1月10日必着であること

この制度を利用すると、寄付金控除は自己負担分2,000円を除き上限額まで翌年度の住民税から反映され、所得税の控除はありません。

また、上記条件の一つでも満たせない場合、確定申告が必要になります。

ワンストップ特例制度は、寄付者と寄付先自治体とのやりとりで、控除が実現するのも特徴です。

- 提出期限切れ・5自治体以上の場合は「確定申告」で対応できる

ワンストップ特例が使えなくなってしまっても、心配はいりません。

確定申告をすれば、ふるさと納税の寄付金控除はきちんと受けられるうえ、

所得税の所得控除(寄付金控除)も受けることができます。

ただし、「一部だけ確定申告」「5か所分だけワンストップを使う」といったことはできないため、すべての寄付分を確定申告で申告します。(確定申告をした場合、ワンストップ特例申請は無効になるため)

- 確定申告で必要な書類(ふるさと納税分)

ふるさと納税の寄付金控除を確定申告で行う際、主に次の書類が必要です。

(1)寄附金受領証明書(自治体から届くもの)

・寄付したすべての自治体分が必要

・紙の証明書を確定申告書に添付(e-Taxの場合は電子データで対応可)

(2)確定申告書

・確定申告書第一表・第二表

・e-Taxまたは書面提出

(3)本人確認書類

・マイナンバーカードまたはマイナンバーカード+本人確認書類

ワンストップ特例の期限に間に合わなかったとしても、心配する必要はありません。確定申告で寄附金控除の手続さえ行えば、ふるさと納税のメリットはしっかりと受けられます。

また、確定申告すれば住民税だけでなく、所得税の寄附金控除を受けることもできます。

「期限に間に合わなかった」ではなく、 「確定申告でより賢く控除を受けられる機会を得た」

そう前向きに捉えて、落ち着いて手続きを進めてみてください。

<国税庁リンク> ・No.1155 ふるさと納税(寄附金控除)、画像参照元

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1155.htm

・令和7年確定申告特集

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/furusato.htm

・ふるさと納税に係る寄附金控除に関する証明書等について

https://www.nta.go.jp/taxes/shiraberu/shinkoku/kakutei/koujyo/kifukin.htm

著者紹介

- 税務会計コンサルティング部 税務会計3課

最新の投稿

- 2026年2月11日確定申告ふるさと納税のワンストップ特例期限に間に合わなかった人へ

- 2025年8月29日年末調整2025年の年末調整 ~改正による扶養控除対象要件の拡大~

- 2024年12月2日ふるさと納税ふるさと納税の注意点