令和6年度からスタートする賃上げ促進税制の概要 ~医療機関向け~

佐々木 大

税務・会計本コラムの内容は、執筆時点での法令等に基づいています。また、本記事に関する個別のお問い合わせは承っておりませんのでご了承ください。

いわゆる「賃上げ促進税制」をご存じでしょうか。医療機関の皆様は、令和6年診療報酬改定の「ベースアップ評価料」の概要資料を見て初めて認識された方もおられるかもしれません。本記事では、医療機関の方々向けに「賃上げ促進税制の概要」について触れます。

■「賃上げ促進税制」とは?

賃上げ促進税制の前身である「所得拡大促進税制」は、賃上げを行った企業へのインセンティブ機能を強化する観点から、平成25年度税制改正で創設されました。それから制度の改変・延長を経て、令和6年4月より新しい制度としてスタートします。賃金を積極的に引き上げる企業への優遇税制です。

令和6年度税制改正大綱には、序文に下記のように記されています。

賃上げ促進税制が、令和6年度税制改正の「柱」と位置付けられていることがうかがえます。

■これまでとの違い

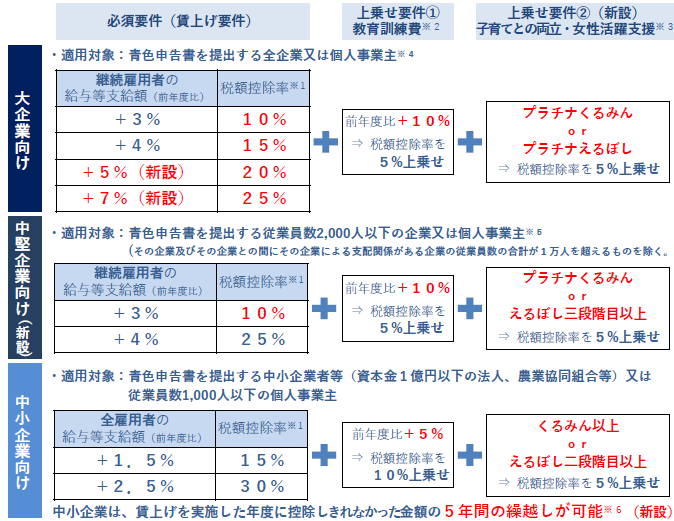

それでは、これまでのいわゆる「賃上げ促進税制」から何が強化されたのでしょうか?大きなところでは、下記が挙げられます。

- 企業規模の分類が「2つ」から「3つ」となった

以前より「大企業向け」と「中小企業向け」で要件や控除率が異なる税制でしたが、今回の改正で「中堅企業向け」が設定されることで3つの分類となります。特に、中堅企業向けの要件は原則として大企業向けのものより緩和されているため、より使いやすくなっています。

- 中小企業向けの税額控除率上乗せ要件が緩和された

賃上げ促進税制では以前より、教育訓練費について前年度比「+10%」を満たすと、税額控除率の上乗せが受けられました。中小企業向けについては、この要件が「+5%」となり、より税額控除率の上乗せを受けやすくなります。

中小企業庁「賃上げに取り組む経営者の皆様へ」より抜粋

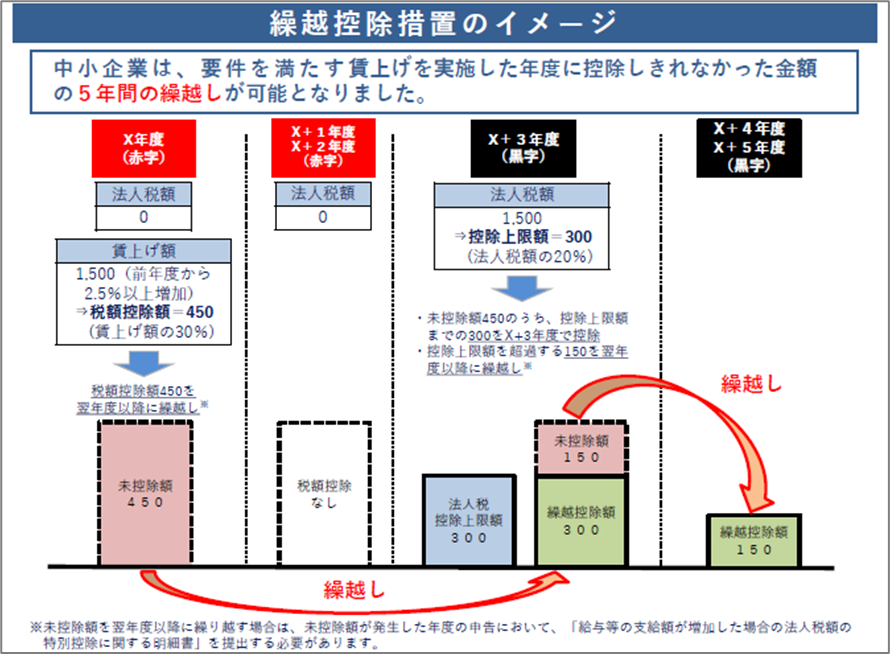

- 中小企業向けには税額控除の「繰越」が可能になった

賃上げ促進税制は、1年間に適用できる税額控除額には限度が設けられています。中小企業向けについては、その年に税額控除しきれない場合には、最大5年間の繰越控除が可能となりました。

中小企業庁「賃上げに取り組む経営者の皆様へ」より抜粋

この他に、「くるみん」「えるぼし」といった子育て・女性活躍企業の認定を受けることで、さらに税額控除率を上乗せできるようにもなりました。

■適用期間

適用期間は「令和6年4月1日から令和9年3月31 日までの間に開始する各事業年度」です(個人事業主は、令和7年から令和9年までの各年が対象)。

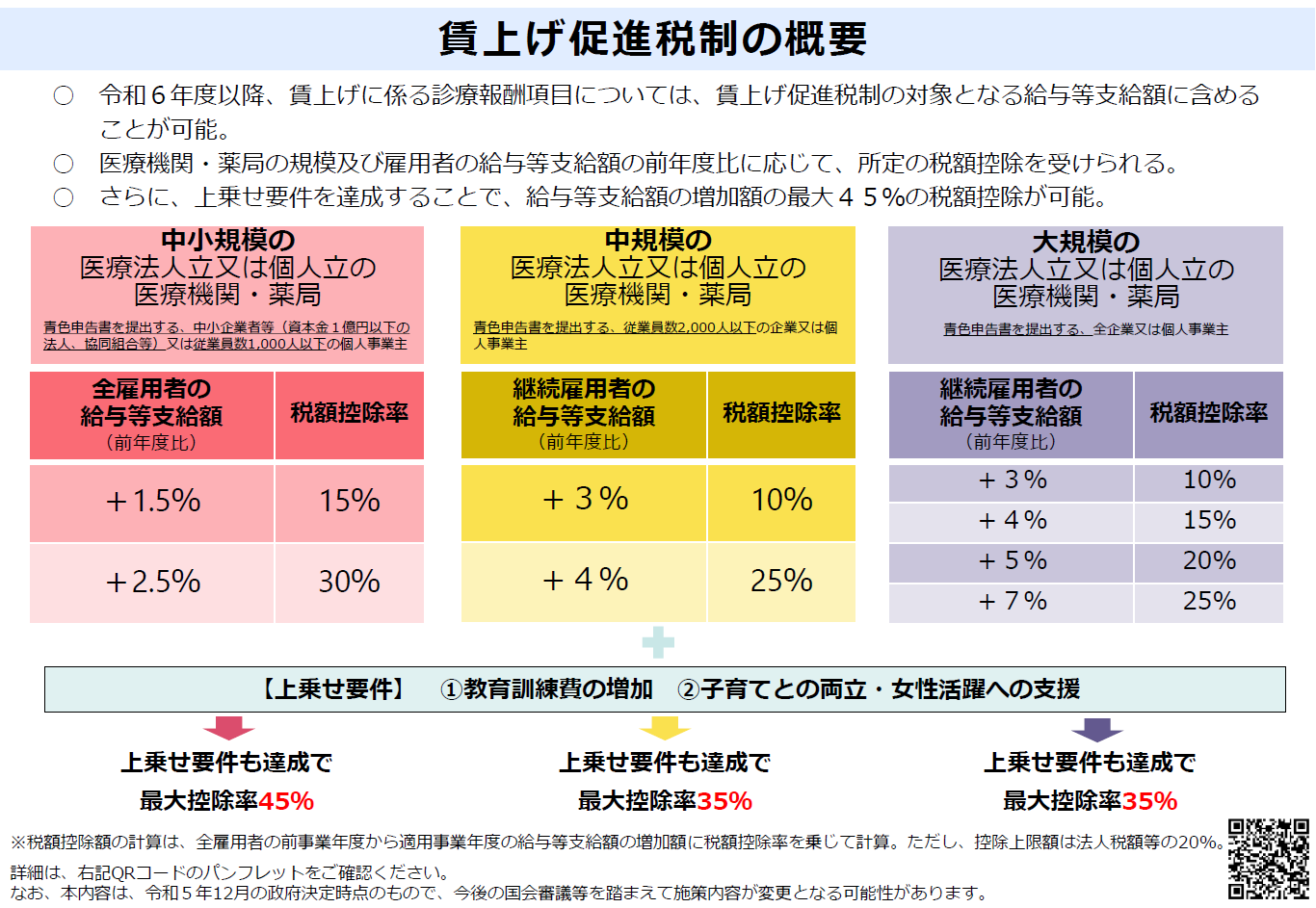

■医療機関における「賃上げ促進税制」

医療機関の中でも、とくに保険診療を中心とする施設は、収入の多くは公定価格であり、物価高や賃上げによる経費増を価格転嫁しづらいという背景があります。令和6年度診療報酬改定における「ベースアップ評価料」の新設は、これに対応するものであり、厚生労働省としても、ベースアップ評価料および賃上げ促進税制を積極的に活用してほしいという意図が見えます。

賃上げ促進税制はあくまでも「利益がでている場合」に優遇される税制です。中小企業向けは繰越控除ができるようになったとはいえ、黒字と赤字を行き来するような経営状況では、この優遇税制だけで賃上げのコストを賄うことはできないでしょう。しかしながら、教育訓練への投資額も含めて、タックスプランニング、つまり税額控除の可能性について検討をすることは必要です。「使えるものはしっかり使っていく」姿勢が重要であると考えます。

厚生労働省「令和6年度診療報酬改定の概要(賃上げ・基本料等の引き上げ)」より抜粋

[参考文献]

■「賃上げに取り組む経営者の皆様へ」中小企業庁(2024.3.5) https://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudai.html

■令和6年度診療報酬改定の概要【賃上げ・基本料等の引き上げ】厚生労働省(2024.3.5) https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000188411_00053.html

2024年4月23日

著者紹介

- 佐々木総研グループ 代表